大豆油价调整最新消息表_大豆油价调整最新消息表图

1.厄尔尼诺/拉尼娜转换对市场的影响

站在农民角度,收藏三农!大家好,我是三农老道!2023年一转眼已经来到2月中旬。

随着3月份的日益临近,对于我们农民来说,大家也在积极的忙碌春耕的备耕等系列工作。

对于我们种、养殖户来讲,大家也特别关心在未来一段时间南北各地的猪价、粮价的行情走势。

特别是在最近几天,随着新一轮国内成品油价格调整完成之后,基层汽、柴油价格再次迎来上涨。

这让很多的农民也非常收藏今年春耕阶段的油价调整趋势。

根据老道了解到的相关消息来看,在2月中下旬即将启动的油价调整当中,国内汽柴油价格有较大概率会迎来大幅下降。

随着3月份的正式开始,油价迎来进一步下跌的可能性还在不断扩大。

涉及到粮价、猪价方面同样也将迎来新的行情变局,有三个好消息,希望广大的种养殖户们有所了解具体情况,咱们一起来说一说。

3月1日起:油价暴跌!大局已定?中央定调:猪价、粮价突变!3个好消息。

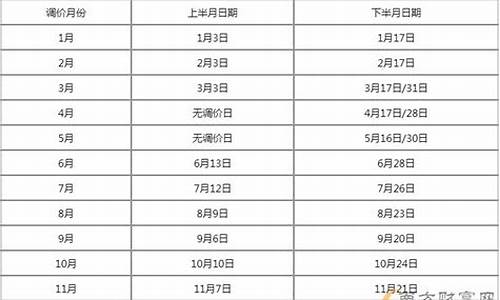

老道说:根据国家发改委发布的成品油价格调整相关情况来看,在2月3日24时启动的新一轮油价调整当中,国内汽、柴油价格就已经迎来了上涨。

不过值得注意的是,在最近几天国际原油市场迎来剧烈震荡。

无论是美国原油还是伦敦布伦特原油价格已经迎来了稳步下跌,现在原油品种变化率已经变成负3.75%,总体的降幅已经呈现扩大趋势。

按照目前的原油变化率趋势来看,预计在2月17日即将启动的新一轮油价调整当中,国内汽柴油价格预计跌幅将维持在165元每吨左右,相当于92号95号汽油零号柴油价格每升下调0.13~0.14元。

现在距离2月17日油价调整周期还有一段时间,相信随着时间的推移,未来国际原油市场的震荡形势还会使成品油价格迎来进一步下跌。

进入到3月份之后,随着供暖季的结束,国际原油市场消费需求也将有所下降。

再加上俄罗斯的原油出口量大幅提高,已经超出了市场预期。

所以国际原油价格在3月份迎来持续下跌的概率正在扩大。

从供需的角度来看,在3月份开始之后,国际油价迎来下跌已成大概率。

希望大家能够理性看待油价调整的相关变化,结合自身的实际需求做好油品储备。

随着3月份的日益临近,猪价、粮价行情走势也将迎来新的变局。

相较于2月份持续不断的震荡回落行情来讲,3月份的猪价、粮价市场将迎来逐步回暖。

根据国家制定的系列调控政策来看,有三个利好消息希望广大的种养殖户们有所了解。

好消息1:现在基层生猪主流收购价已经迎来大幅下跌,基层生猪报价总体处在较低水平。

受到猪价持续震荡的影响,现在猪粮比已经持续低于5:1的水平。

如果按照国家发改委制定的猪价调控政策来看,在3月份开始之后,持续低迷的猪价,在新一轮肉类储备收储启动之后,南北各地猪价迎来恢复性上涨绝对不是问题。

好消息2:随着春耕时节的日益到来,针对最近持续震荡的粮食市场,国家也会加大监管力度。

毕竟要保障所有农民的种粮积极性,让农民种粮收益稳定这是政策层面的明确要求。

可以预料,进入到3月份之后,中粮、中储粮等粮食加工企业还会继续加大粮食方面的收购力度,届时玉米、大豆价格也将在3月份进入到崭新的涨价周期。

希望大家也能够对粮价的后期走势有一个基本判断。

好消息3:现阶段基层猪价、粮价市场之所以会面临震荡,主要原因还是跟供应量持续增长有关系。

不过随着3月份的正式到来,在经过2月份的肉类消费淡季之后,3月份基层肉类消费需求会得到逐步回升。

粮食价格也会随着散户农民的售粮完成之后进一步得到改善。

供需格局在3月份将再次迎来全新的变化,这一项变化将进一步为猪价、粮价的恢复性上涨打下坚实基础。

通过以上三个利好消息来看,在2023年,国家针对猪价、粮价市场行情的监管力度持续加大。

老道坚信在国家各项调控政策的全面推进之下,咱农民的种养殖收益一定能够得到进一步的提高。

在这里还是恳请大家行动起来,点击文末右下角的在看,一起为国家猪价、粮价系列调控政策点个赞。

厄尔尼诺/拉尼娜转换对市场的影响

1.豆粕供给因素分析

豆粕生产和消费情况、国际市场和国内市场情况已经作了介绍,这些因素都是影响豆粕价格的重要因素。豆粕供给方面主要由三部分组成:a、前期库存量,它是构成总产量的重要部分,前期库存量的多少体现着供应量的紧张程度,供应短缺价格上涨,供应充裕价格下降。b、当期生产量。豆粕当期产量是一个变量,它受制于大豆供应量、大豆压榨收益、生产成本等因素。c、豆粕的进口量。我国即将加入WTO,豆粕市场的国际化程度越来越高,近几年我国已经成为豆粕进口国,国际市场对国内豆粕市场的影响也越来越大。因此,应尽可能及时了解和掌握国际市场,国际价格水平,进口政策和进口量的变化。美国是主要的豆粕出口国,每周四美国农业部发布出口销售报告(U.S.ExportSalesReports),其中有美国豆粕出口数据,包括美国对中国的出口数据,有比较重要的参考价值。

在分析豆粕供求情况时,特别要注意的是,储存时间较短。在南方,豆粕的储存时间一般为3~4个月,而在北方可储存8个月左右,从而使豆粕在现货市场上周转很快,贸易商都希望在短期内完成交易。一旦储存时间过长,豆粕质量发生变化,厂家只能降价销售。豆粕储存的这一特点决定了,一旦出现集中供货的情况,豆粕的区域性价格就会立即下跌。例如,进口豆粕集中到货,会影响进口口岸周边地区的供求关系,导致豆粕价格下跌。豆粕储存时间短,一方面促进了豆粕的市场流动,另一方面也造成豆粕价格波动频繁。

此外,影响供给的其他因素还有:国内大豆加工能力,替代品(如其他饼粕、玉米等)的相对生产成本等。

2.豆粕需求因素分析。

豆粕需求通常有国内消费量、出口量及期末商品结存量三部分组成。a、国内消费量。它并不是一个固定不变的常数,而是受多种因素的影响而变化。影响豆粕国内消费量的主要因素有:国内饲料工业发展情况,消费者购买力的变化,人口增长及结构的变化,鼓励饲料工业发展的政策等。b、出口量。在产量一定的情况下,出口量的增加会减少国内市场的供应;反之,出口减少会增加国内供应量。目前,我国豆粕产量不能满足国内需求,因此没有豆粕出口的情况。c、期末商品结存量。如果当年年底存货增加,则表示当年商品供应量大于需求量,期货价格就可能会下跌;反之,则上升。由于豆粕的存储时间较短,期末结存量数据对豆粕价格影响较小。

豆粕需求还要考虑国际市场的供求变化,特别是东亚、东南亚国家的需求变化,亚洲国家的消费者食用禽肉、猪肉较多,养殖业、饲料业比较发达,对豆粕的需求量较大。亚洲国家的经济景气状况对豆粕的需求有较大的影响,经济不景气,亚洲地区的进口量就少;经济复苏、增长,豆粕进口量就会增加。

影响需求的其他因素还有:消费者的购买力,消费者偏好,替代品的供求,人口变动,商品结构变化及其它非价格因素等。

3.豆粕与大豆、豆油的比价关系

豆粕是大豆的副产品,每1吨大豆可以制出0.2吨的豆油和0.8吨的豆粕,豆粕的价格与大豆的价格有密切的关系,每年大豆的产量都会影响到豆粕的价格,大豆丰收则豆粕价跌,大豆欠收则豆粕就会涨价。同时,豆油与豆粕之间也存在相互关联,豆油价好,豆粕就会价跌,豆油滞销,豆粕产量就将减少,豆粕价格将上涨。大豆压榨效益是决定豆粕供应量的重要因素之一,如果油脂厂的压榨效益一直低迷,那么,一些厂家会停产,减少豆粕的市场供应量。

4.豆粕价格变化的季节性因素

通常11月份大豆收获后的几个月份是豆粕的生产旺季,4~8月份是豆粕的生产淡季,而豆粕的需求一般从3月份开始到10月份逐步转旺,在此期间,豆粕的价格波动会很大。豆粕价格还随豆粕主产区的收购、库存变化而波动。

5.国际市场价格的影响

近几年,豆粕进出口贸易非常活跃,进口豆粕占国内消费量越来越大,国际市场豆粕价格(特别是CBOT豆粕期货合约交易价格)已直接影响到国内市场。目前饲料用豆粕的质量标准执行国标GB10380-89。进口豆粕的品质均一性好,进口豆粕按国标定级后,一般除粗纤维指标只能符合国标标准外,其它指标都能达到国标二级以上要求。由于运输时间长,进口豆粕的新鲜度一般比国产豆粕的差,赖氨酸等指标比国产豆粕稍低一些,因此,在现货贸易中,进口豆粕的价格比国产豆粕要低大约100元/吨左右。由于进口豆粕到货量大且比较集中(一般每船3至5万吨),所以,每次货船进港都会造成短暂的供大于求的局面,当地豆粕价格也会随之下跌。

6.相关的农业、贸易、食品政策

国家的农业政策往往会影响到农民播种的选择。如近几年国家通过调整相关产业政策引导农民加大对大豆的播种,从而直接增加了国产大豆产量;如国家鼓励饲料行业及养殖业的发展直接扩大了对豆粕的需求等。

从历年的情况来看,国家进出口政策的改变对于我国豆粕进出口总量有着较大的影响。如2002年国家税务总局对出口豆粕关税进行调整,使得国内豆粕在国际市场的竞争力加强,对促进我国豆粕的出口产生了非常明显的影响。

近几年,禽流感、疯牛病及口蹄疫的相继发生以及出于转基因食品对人体健康影响的考虑,越来越多的国家实施了新的食品政策。这些新食品政策的实施,对养殖业及豆粕的需求影响都是非常直接的。

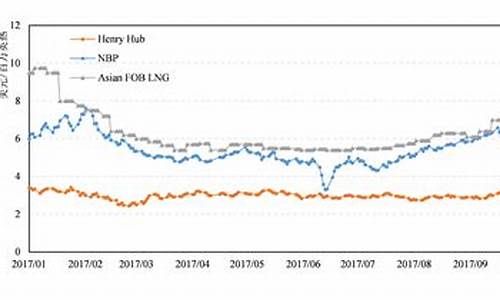

厄尔尼诺现象往往导致农产品价格上涨,而拉尼娜现象往往导致价格下跌

A2015—2016年的厄尔尼诺现象导致农产品现货价格涨跌互现

我们对以往11次厄尔尼诺现象开始后太平洋中部和中东部气温超过NOAA海洋厄尔尼诺指数正常水平1℃)12个月内的市场反应进行了研究,得出以下结论:厄尔尼诺现象开始后,在CME和CBOT买卖的农产品现货价格往往上涨。以前,期货市场总是忽略厄尔尼诺现象的影响,未在厄尔尼诺现象开始时迅速进入升水现货状态。在厄尔尼诺现象期间投资期货的平均回报率为正数。厄尔尼诺现象对豆类和玉米的影响最大,而对小麦、水稻和牲畜产品的影响较小。历次厄尔尼诺现象造成的结果各不相同,有时造成农产品价格暴涨(12—13年),有时导致价格暴跌(19—1998年)。厄尔尼诺现象越强烈,市场波动率往往越高。

那么最近的这次厄尔尼诺现象与以往相比有何特点?首先,若干商品2016年6月的平均现货价格高于2015年6月,包括玉米、大豆、豆粕和瘦肉猪。其他商品价格下跌,包括豆油、小麦、活牛和乳制品的价格。2015—2016年的厄尔尼诺现象导致农产品现货价格涨跌互现。

由于预感到强烈的厄尔尼诺现象正在形成,我们曾警告称2015—2016年的厄尔尼诺现象或许在另一个方面也与19—1998很相似:都在新兴市场发生严重危机之际来临。19—1998年厄尔尼诺现象于19年6月开始,当时泰铢跌破其美元紧盯汇率,引发亚洲金融危机,最终蔓延到全球,其高潮是俄罗斯债务违约以及对冲基金公司LongTermCapitalManagement于1998年8月倒闭。19—1998年的厄尔尼诺现象堪称史上最强,也是唯一一次导致农产品通胀调整现货价格下跌的厄尔尼诺现象。此外,在19年和1998年,商品价格普遍暴跌,包括油价大幅下跌。

显然,19—1998年的厄尔尼诺现象与最近这次的厄尔尼诺现象有许多共同点。例如,在2016年6月,WTI原油价格与2015年相比平均下跌19%。WTI原油价格于19年到1998年期间下跌27%。但两者也有区别,从2015年6月到今年6月,美元现货指数涨幅低于1%。从19年6月到1998年6月,美元升值幅度较高,特别是对新兴市场国家货币。因此,由于美元升值,此次现货价格涨幅与20世纪90年代相比较小。

最近这次厄尔尼诺现象与以往历次厄尔尼诺现象相比还有一个重要区别,即期货市场在最近一次厄尔尼诺现象形成过程中陡然进入升水现货状态,导致持有多头期货头寸的投资收益减少。例如,这在玉米市场十分明显,玉米现货价格上涨11.3%,但按2015年6月和2016年6月的平均收盘价计算,投资期货回报率(在到期前展期10天)仅为2.6%。小麦期货似乎没有预见到厄尔尼诺现象的影响,现货价格下跌9.4%,而再投资期货合约回报率为-18.8%。不过,虽然市场同样没有预见到厄尔尼诺现象的影响,大豆期货差别不大,大豆价格在4月、5月和6月初暴涨,部分原因是随着厄尔尼诺现象减弱,阿根廷和巴西普降暴雨,作物受损。

B厄尔尼诺现象期间各品种的波动率不同

在厄尔尼诺现象期间,波动率往往接近历史平均水平,但一般而言,厄尔尼诺现象越强烈,农产品价格的波动越大。最近这次厄尔尼诺现象也不例外,特别是在过去三个月,玉米、黄豆和小麦的波动明显加剧。按期货价格每日变动的年化标准差计,玉米去年的实际平均波动率为26.27%。在1959年以来的12次厄尔尼诺现象期间,玉米的平均波动率仅为20.04%,而正常没有厄尔尼诺和拉尼娜现象的时期平均波动率为20.68%。

同样,大豆从2015年6月到2016年6月的实际波动率为24.09%,比厄尔尼诺现象时期和正常时期的历史正常水平高大约2%。鉴于厄尔尼诺现象的强度以及大豆市场在以往11次厄尔尼诺现象期间的表现,这大致符合预期。鉴于厄尔尼诺现象的强度,黄豆的实际波动率接近预期。

小麦价格和小麦的实际波动率受厄尔尼诺现象的影响程度低于玉米或大豆。不过,2015年6月至2016年6月小麦的波动率为26.69%,高于平均水平,最近这次厄尔尼诺现象一定程度上与之一致。从历史来看,小麦在以往11次厄尔尼诺现象时期和正常时期的波动率接近23%。

在2016年年初,农产品的期权隐含波动率向历史低位直落,特别是玉米和大豆期权的波动率。事实上,随着厄尔尼诺现象减弱,南美部分地区普降暴雨,玉米和大豆的波动率大幅上升,达到2012年以来的新高位。小麦期权的隐含波动率也上升,但幅度没有这么大。

C厄尔尼诺现象转变为拉尼娜现象的风险很高

今后几年或许会一直保持高波动状态,特别是如果厄尔尼诺现象减弱,转化为强烈的拉尼娜现象时。以往最强烈的厄尔尼诺现象会在12至24个月内转化为拉尼娜现象。12—13年、1982—1983年及19—1998年的厄尔尼诺现象过后便是如此。拉尼娜现象往往导致粮食市场的波动异常剧烈。

2015—2016年的厄尔尼诺现象强度与19—1998年不相上下,两者并列史上最强,赤道太平洋中部和中东部温度比正常季节水平高2.3℃。温度于2015年12月达到峰值,然后开始下降。

这不禁令人心生疑问:最近这次厄尔尼诺现象是否即将变成强劲的拉尼娜现象?拉尼娜现象往往导致美国、加拿大边境沿线的天气变得寒冷潮湿,美国南部大部分地区的天气变得温暖干燥,并影响全球天气模式。以往历次拉尼娜现象引起农产品市场动荡,玉米价格大起大落,农产品价格往往在异常剧烈的波动中下跌。

最近这次厄尔尼诺现象形成拉尼娜现象的风险很高,从以往三次峰值温度比正常水平高2℃或以上的厄尔尼诺现象来看,它们都在两年以内变成拉尼娜现象,并且有一次(12—13年)在6个月后便形成拉尼娜现象。

自1959年以来,全球经历了8次明显的拉尼娜现象和12次明显的厄尔尼诺现象。就本文而言,明显的拉尼娜现象是指NOAA海洋厄尔尼诺现象指数低于正常水平-1℃,明显的厄尔尼诺现象则指高于正常水平+1℃。

D农产品价格波动异常剧烈

在以往12次厄尔尼诺现象和8次拉尼娜现象达到明显门槛后12个月内农产品通胀调整现货价格的平均走势,结论很明显:厄尔尼诺现象往往导致农产品价格上涨,而拉尼娜现象往往导致价格下跌。与大多数其他农产品相比,大豆产品(大豆、豆油和豆粕)对厄尔尼诺现象和拉尼娜现象的反应通常更为强烈。

不过,需要注意的是,以往8次拉尼娜现象引起的价格反应各不相同,而且不同产品的价格也不相同。对我们而言,这有几个原因可以解释。首先,每次厄尔尼诺现象各有特点。每次拉尼娜现象的强度和持续时间不同。其次,每次拉尼娜现象对全球作物生长区域的温度和降水的影响各不相同。最后,每次拉尼娜现象发生时的经济状况不同。例如,最近的2010年拉尼娜现象发生时,美联储正取接近零利率和量化宽松政策。2009年和2010年商品价格和股票市场暴涨,带动大多数农产品价格上涨,无视拉尼娜现象的影响。

如果在厄尔尼诺现象之后出现拉尼娜现象,那么在拉尼娜现象低于海洋厄尔尼诺现象指数正常水平-1℃后12个月内出现的价格下跌,或许不过是对之前厄尔尼诺现象期间价格上涨的调整。对于担心农产品市场价格进一步下跌的人来说,这不失为一种安慰。在大多数时候,农产品交易价格本就很低。除大豆和豆粕之外,大多数农产品的价格在最近这次厄尔尼诺现象期间并未显著上升。

除了平均价格下跌之外,拉尼娜现象的另一个重要特点是导致市场波动异常剧烈。玉米、黄豆和小麦在拉尼娜现象期间的实际波动率比正常时期和厄尔尼诺现象期间的实际波动率平均高1.5倍。不过,历次厄尔尼诺现象期间的波动率也有很大差别。一般而言,拉尼娜现象越强烈,海洋厄尔尼诺现象指数最低值的负数值越高,则农产品价格波动越剧烈。

图为拉尼娜现象与玉米期货波动率

图为拉尼娜现象与大豆期货波动率

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。